![]() English

English ![]() हिन्दी

हिन्दी ![]() Indonesia

Indonesia ![]() Português

Português ![]() Tiếng Việt

Tiếng Việt ![]() العربية

العربية ![]() ไทย

ไทย

Ainda não há um entendimento comum sobre a direção futura da economia global. Existem vários pontos de vista diferentes sobre isso. O crescimento da inflação mais cedo ou mais tarde fará com que os bancos centrais reduzam seus programas de estímulo monetário, o que definitivamente afetará as cotações. Vamos examinar a situação e falar sobre o futuro de curto prazo dos mercados financeiros globais.

Prevendo o futuro

As opiniões expressas por diferentes agências analíticas e especialistas independentes podem ser resumidas nos seguintes cenários possíveis para os mercados financeiros nos próximos dois anos:

- Apocalipse: os mercados logo terminarão em queda. Para os mercados dos Estados Unidos, isso significará uma redução de 40% ou 50%, da mesma forma que o Dow Jones Industrial Average estava perdendo seu valor durante a desaceleração do mercado de ações na década de 2000 e a crise financeira de 2007-2008.

- Queda gradual: os principais índices perderão gradualmente de 20% a 30% e retomarão seu crescimento.

- Cenário otimista: os mercados continuarão crescendo sem nenhuma correção significativa.

Registre-se Olymp Trade e receba gratuitamente $10.000 Receba $ 10.000 grátis para iniciantes

Cada um desses pontos de vista é apoiado por sólidos argumentos a favor e contra. Neste artigo, vamos discuti-los em detalhes e tentar descobrir por que os dois primeiros cenários têm maior probabilidade de acontecer do que o terceiro.

1º cenário. Apocalipse

Os pré-requisitos para uma correção mais profunda já estão no ar. Essa correção poderia reduzir o valor dos índices dos países desenvolvidos em 40-50%. Os índices dos países em desenvolvimento, tradicionalmente, perderão até 80% em valor. Por que isso pode acontecer? Tudo é muito simples: esse cenário pode se tornar realidade se os bancos centrais dos países desenvolvidos se recusarem a tomar as medidas adicionais de apoio econômico necessárias durante a pandemia.

George Cooper, um economista, fez um excelente trabalho mostrando como as economias são reguladas em seu livro “The Origin of Financial Crises”. Neste livro, ele descreveu o processo usando um Eurofighter Typhoon como exemplo. O Eurofighter Typhoon é uma aeronave de combate com um design aerodinamicamente instável de maneira intencional. Ele pode reverter sua trajetória de voo rapidamente. No entanto, isso cria certas dificuldades no controle da aeronave, e os sistemas eletrônicos do caça estão constantemente ajustando suas superfícies de controle (constantemente é a chave aqui). As políticas econômicas são constantemente ajustadas da mesma forma a fim de controlar o “voo” da economia.

Registre-se Olymp Trade e receba gratuitamente $10.000 Receba $ 10.000 grátis para iniciantes

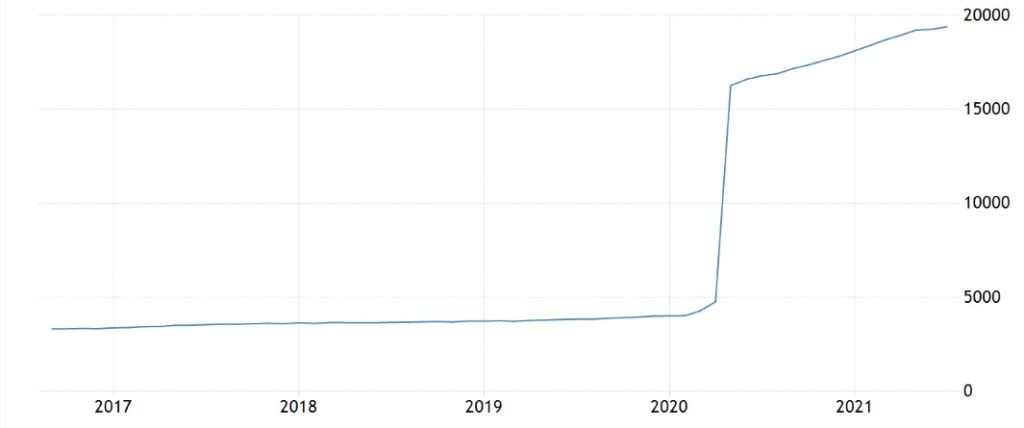

No ano de crise de 2019, houve um desvio significativo dos processos econômicos da norma. A pandemia interrompeu as cadeias de suprimento, levou à redução do consumo e a um aumento significativo do desemprego. A maioria dos bancos centrais fez o mesmo para se ajustar à situação: começaram a imprimir dinheiro. Eles cortaram as taxas principais e injetaram dinheiro nos mercados por meio de programas de Flexibilização Quantitativa (FQ).

As injeções de dinheiro adicionais ajudaram as empresas a sobreviver e as impediram de ir à falência. Os mercados que poderiam ter entrado em colapso também conseguiram se manter. Há um limite para tudo – a taxa de inflação na maioria dos países está cada vez mais alta, o que significa que a aeronave econômica tem que ser ajustada, ou seja, o processo de injeção de dinheiro barato nos mercados tem que ser interrompido. Como consequência, os bancos centrais devem reduzir os programas de FQ e aumentar a taxa, o que levará às seguintes implicações inter-relacionadas:

- Aumento dos rendimentos dos títulos do governo.

- Quebra do mercado de ações.

- Ascensão do USD.

- Aumento dos preços do ouro.

No que diz respeito ao mercado de ações, as empresas com alto endividamento e grandes participações em empresas altamente alavancadas serão as mais atingidas. É por isso que as notícias sobre grandes inadimplências corporativas (como aconteceu com a Evergrande da China) serão sentidas de forma mais aguda.

Veja o exemplo de Evergrande. É a melhor ilustração dos níveis de integração econômica e do medo dos investidores. Em setembro, os participantes do mercado ficaram de olho na Evergrande, a maior incorporadora imobiliária da China. A empresa tinha acumulado US $ 305 bilhões em dívidas, mas não tinha dinheiro. Parecia que os mercados europeus não tinha nada a ver com isso.

Registre-se Olymp Trade e receba gratuitamente $10.000 Receba $ 10.000 grátis para iniciantes

Em primeiro lugar, todos imediatamente traçaram uma analogia com a falência do Lehman Brothers em 2008 e com o que isso acarretou. A dor da crise das hipotecas subprime ainda não cedeu, e a Evergrande, por sorte, é uma gigante imobiliária. Em segundo lugar, todos lembraram que o fundo de hedge americano BlackRock é o maior credor da empresa chinesa. A Evergrande deve cerca de US $ 400 milhões a ele.

A gigante imobiliária chinesa também deve US $ 275 milhões ao Swiss UBS Group, cerca de US $ 200 milhões ao HSBC britânico e US $ 430 milhões ao grupo Ashmore. Em terceiro lugar, uma das principais razões é que os mercados são suscetíveis a notícias negativas, que agora são mais um problema psicológico do que econômico.

Portanto, podemos concluir que os mercados agora reagirão de forma especialmente acentuada a literalmente qualquer coisa. Compreendendo isso, os bancos centrais e seus chefes tentarão amenizar o golpe de todas as formas possíveis, o que nos faz pensar no segundo cenário possível.

2º cenário. Queda gradual

Preste atenção à retórica dos chefes dos bancos centrais. Em suma, isso é o que eles dizem:

– A taxa de inflação está aumentando?

– Sim, está.

– A taxa de desemprego está diminuindo?

– Sim, está.

– Já é hora de pararmos de injetar liquidez?

– É difícil dizer. Talvez seja.

Não há uma resposta definitiva para a questão de quando começa a redução gradual e a transição para uma política mais restritiva. Podemos, no entanto, afirmar com certeza que a retórica das autoridades monetárias está se tornando gradativamente restritiva.

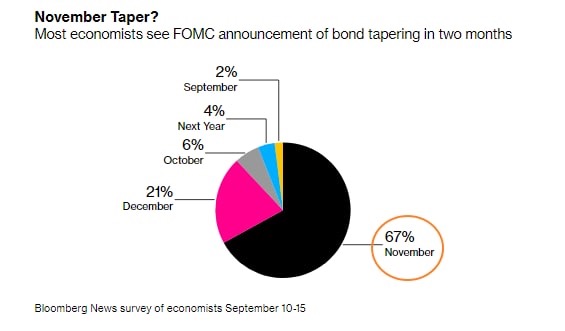

As agências analíticas costumavam fazer previsões sobre o aperto da política monetária no longo prazo. Hoje, mais e mais especialistas dizem que o aperto começará nos próximos seis meses a um ano. De acordo com as pesquisas conduzidas pelo CNBC, BBG e RTRS, o Fed já indicará que vai frear suas medidas de estímulo emergencial no início da reunião de novembro.

É assim que o Fed e outros bancos centrais estão tentando estabelecer uma redução gradual dos mercados, que pode ser chamada de “correção técnica” de 20-25 por cento. Essa correção resolveria dois problemas principais:

- Ela pode ajudar a reduzir o superaquecimento do mercado – no final do primeiro semestre do ano, a razão de capital para produção do PIB dos EUA (a razão da capitalização de mercado para o PIB nominal) era de cerca de 200%. Situação semelhante foi observada em todas as outras economias desenvolvidas.

- Manter o consumo. Lembre-se de que cerca de 60% das famílias dos EUA são membros do programa 401 (K). Ou seja, elas estão investindo no mercado de ações por meio de um plano de aposentadoria. Assim, a repetição do cenário do ano de 2008 não é a melhor opção para o Fed.

A queda deve ser a mais suave possível e a opção ideal seria prescindir de tudo.

Registre-se Olymp Trade e receba gratuitamente $10.000 Receba $ 10.000 grátis para iniciantes

3º cenário. Visão otimista

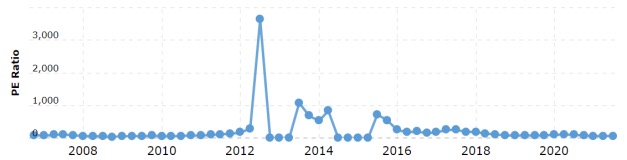

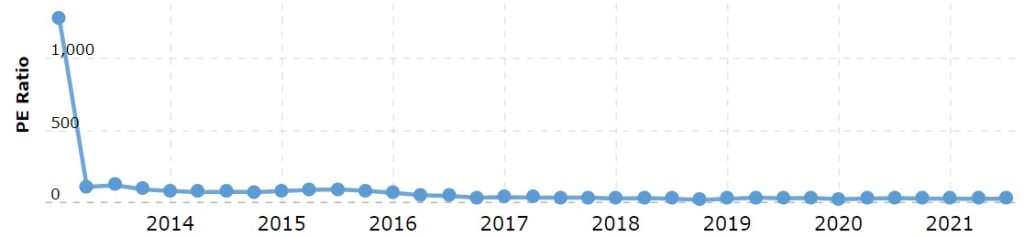

Os defensores desse cenário também têm seus próprios argumentos bastante importantes. Vamos dar uma olhada na situação com as ações FAANG. A relação P/L média do Facebook, Apple, Amazon, Netflix e Google é de 41,46, o que significa que o período de retorno desses títulos excede em média 40 anos. No entanto, o interessante é que os índices P/L de quase todas essas empresas permaneceram relativamente altos nos últimos cinco anos.

Como você pode ver, apenas o P/L da Apple está perto de seus valores extremos. Outros gigantes americanos não têm esse problema.

Isso confirma a regra de que não há nada de especial no fato de o principal múltiplo P/L das ações das empresas de valor ser bastante alto. Como consequência, os defensores do cenário otimista apontam que o superaquecimento do mercado nada mais é do que um mito. Além disso, existe a opinião de que grandes participantes do mercado criam intencionalmente um panorama externo negativo para adicionar ações “baratas” às suas carteiras.

Conclusão

Todos os três cenários têm o direito de existir e cabe a você decidir qual deles deve usar. O bom senso diz que o primeiro e o segundo cenários são mais prováveis de ocorrer porque uma crise é sempre um momento de oportunidade, e uma crise profunda (1º cenário) é um momento de grandes oportunidades.

Uma queda no mercado de ações de 40-50% proporcionaria uma oportunidade de adicionar títulos mais baratos à sua carteira e obter um lucro decente quando o ciclo monetário restritivo terminar. A única coisa importante é ter dinheiro em mãos quando for necessário. A plataforma da Olymp Trade oferece o modo Stock Price Trade para aqueles que desejam investir em títulos baratos sem pagar taxas para abrir uma posição.

![]() English

English ![]() हिन्दी

हिन्दी ![]() Indonesia

Indonesia ![]() Português

Português ![]() Tiếng Việt

Tiếng Việt ![]() العربية

العربية ![]() ไทย

ไทย

Alerta de risco: As transações oferecidas por este Olymp Trade podem ser executadas apenas por maiores de idade totalmente competentes. As transações financeiras oferecidos no Olymp Trade envolvem riscos elevados; portanto, a negociação pode ser muito arriscada. Se você realizar transações com os instrumentos financeiros oferecidos neste Olymp Trade, poderá sofrer perdas substanciais e até perder todos os fundos em sua conta. Antes de decidir iniciar as transações com os instrumentos financeiros oferecidos no Olymp Trade, você deve revisar o contrato de serviço e as informações de divulgação de riscos. Este Olymp Trade pertence e é gerenciado por Saledo Global LLC; registro Nº: 227 LLC 2019; registrado em: First Floor, First St. Vincent Bank Ltd Building, P. O Box 1574, James Street, Kingstown, St. Vincent & the Grenadines.

Alerta de risco: As transações oferecidas por este Olymp Trade podem ser executadas apenas por maiores de idade totalmente competentes. As transações financeiras oferecidos no Olymp Trade envolvem riscos elevados; portanto, a negociação pode ser muito arriscada. Se você realizar transações com os instrumentos financeiros oferecidos neste Olymp Trade, poderá sofrer perdas substanciais e até perder todos os fundos em sua conta. Antes de decidir iniciar as transações com os instrumentos financeiros oferecidos no Olymp Trade, você deve revisar o contrato de serviço e as informações de divulgação de riscos. Este Olymp Trade pertence e é gerenciado por Saledo Global LLC; registro Nº: 227 LLC 2019; registrado em: First Floor, First St. Vincent Bank Ltd Building, P. O Box 1574, James Street, Kingstown, St. Vincent & the Grenadines.