![]() English

English ![]() हिन्दी

हिन्दी ![]() Indonesia

Indonesia ![]() Português

Português ![]() Tiếng Việt

Tiếng Việt ![]() العربية

العربية ![]() ไทย

ไทย

वैश्विक अर्थव्यवस्था की भविष्य की दिशा के बारे में अभी तक कोई आम सहमति नहीं है। इसके बारे में कई अलग-अलग दृष्टिकोण विद्यमान हैं। मुद्रास्फीति में वृद्धि जल्दी या समयांतराल में केंद्रीय बैंकों को अपने मौद्रिक स्टिम्युलस कार्यक्रम में कटौती करने के लिए मजबूर कर देगी, जो निश्चित रूप से भाव को प्रभावित करेगा। आइए परिस्थिति को देखते हैं और वैश्विक वित्तीय बाजारों के अल्पकालिक भविष्य के बारे में बात करते हैं।

विभिन्न विश्लेषणात्मक एजेंसियों और स्वतंत्र विशेषज्ञों द्वारा व्यक्त किए गए विचारों को अगले कुछ वर्षों में वित्तीय बाजारों के लिए निम्नलिखित संभावित परिदृश्यों में केंद्रित किया जा सकता है:

- अपोकलिप्स (सर्वनाश): बाजार जल्द ही गिरावट में समाप्त हो जाएगा। अमेरिकी बाजारों के लिए, इसका तात्पर्य 40% या 50% की गिरावट होगी, उसी तरह से जो 2000 के शेयर बाजार में Dow Jones इंडस्ट्रियल एवरेज गिरावट और 2007-2008 के वित्तीय संकट के दौरान मूल्य खो दिया था।

- क्रमिक छंटाई (ड्रॉडाउन): प्रमुख सूचकांक धीरे-धीरे 20% से 30% तक गिरेंगे और अपनी वृद्धि फिर से शुरू करेंगे।

- आशावादी परिदृश्य: बाजार बिना किसी उल्लेखनीय सुधार के बढ़ता रहेगा।

इनमें से प्रत्येक संभावना के पक्ष और विपक्ष में ठोस तर्क उपलब्ध हैं। इस लेख में, हम उनके बारे में विस्तार से चर्चा करेंगे और यह पता लगाने की कोशिश करेंगे कि पहले दो परिदृश्य तीसरे की तुलना में क्यों अधिक होने की संभावना है।

रजिस्टर Olymp Trade और निशुल्क $ 10,000 प्राप्त करें Newbies के लिए $ 10,000 मुफ्त पाएं

परिदृश्य 1. अपोकलिप्स (सर्वनाश)

एक और गहरे सुधार का आधार पहले से ही विद्यमान में हैं। यह सुधार विकसित देशों के सूचकांकों के मूल्य को 40-50% तक कम कर सकता है। विकासशील देशों के सूचकांक, परंपरागत रूप से, मूल्य में 80% तक की गिरावट होगी। ऐसा क्यों हो सकता है? सब कुछ काफी सरल है: यह परिदृश्य सच हो सकता है यदि विकसित देशों के केंद्रीय बैंक महामारी के दौरान आवश्यक आर्थिक सहायता के उपाय करने से इनकार करते हैं।

एक अर्थशास्त्री जॉर्ज कूपर ने अपनी पुस्तक “द ओरिजिन ऑफ फाइनेंशियल क्राइसिस” में यह दर्शाने का उत्कृष्ट काम किया है कि अर्थव्यवस्थाओं को कैसे नियमित किया जाता है। इस पुस्तक में, उन्होंने एक उदाहरण के रूप में यूरोफाइटर टाइफून का उपयोग करते हुए प्रक्रिया का वर्णन किया है। यूरोफाइटर टाइफून इरादतन वायुगतिकीय रूप से अस्थिर डिजाइन युक्त एक लड़ाकू विमान है। यह अपने उड़ान पथ को तेजी से पलट सकता है। हालांकि, यह विमान को नियंत्रित करने में कुछ कठिनाइयां पैदा करता है, और लड़ाकू के इलेक्ट्रॉनिक प्रणाली लगातार इसकी नियंत्रण सतहों (लगातार होना यहां महत्वपूर्ण है) को समायोजित कर रहे होते हैं। अर्थव्यवस्था की “उड़ान” को नियंत्रित करने के लिए आर्थिक नीतियों को लगातार उसी तरह समायोजित किया जाता है।

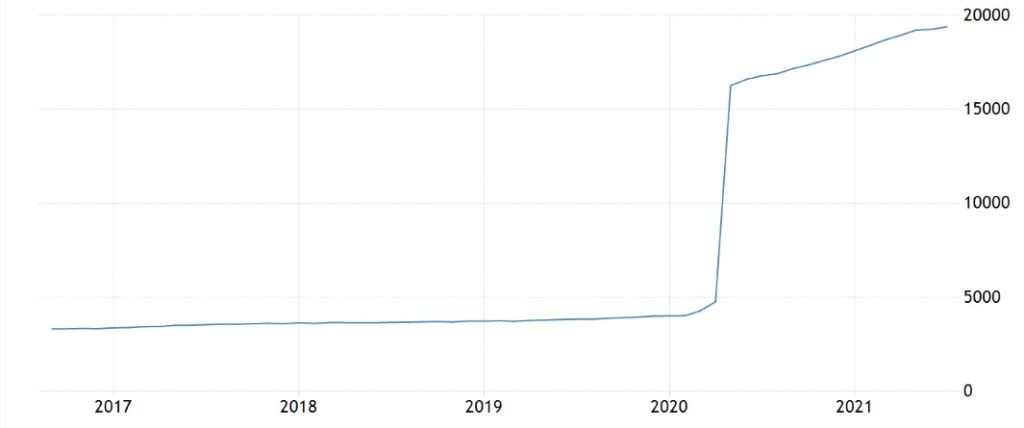

2019 के संकट में, मापदंड से आर्थिक प्रक्रियाओं का एक उल्लेखनीय विचलन था। महामारी ने आपूर्ति श्रृंखला को बाधित कर दिया था, जिससे खपत कम हो गई और बेरोजगारी में उल्लेखनीय वृद्धि हुई थी। अधिकांश केंद्रीय बैंकों ने परिस्थिति को समायोजित करने के लिए ऐसा ही किया: उन्होंने पैसा छापना शुरू कर दिया। उन्होंने प्रमुख दरों में कटौती की और क्वांटिटेटिव ईज़िंग (QE) कार्यक्रमों के माध्यम से बाजारों में पैसा डाला।

अतिरिक्त नकद संचार ने कंपनियों को बने रहने में मदद की और उन्हें दिवालिया होने से बचाया। जो बाजार ढह सकते थे, वे भी टिके रहने में कामयाब रहे। हर चीज की एक सीमा होती है – ज्यादातर देशों में मंहगाई दर ऊंची होती जा रही है, जिसका मतलब है कि आर्थिक विमानों को समायोजित करना होगा, यानी बाजारों में सस्ते पैसे डालने की प्रक्रिया को रोकना होगा। परिणामस्वरूप, केंद्रीय बैंकों को QE कार्यक्रमों में कमी करनी होगी और दर में वृद्धि करनी चाहिए, जिससे निम्नलिखित परस्पर संबंधित पहलू बन सकते हैं:

- सरकारी बांड प्रतिफल में वृद्धि।

- शेयर बाजार में गिरावट।

- अमरीकी डालर में वृद्धि।

- सोने की कीमतों में तेजी।

जहां तक शेयर बाजार का संबंध है, उच्च ऋण भार युक्त कंपनियों और अत्यधिक लीवरेज युक्त बड़ी हिस्सेदारी कंपनियों को सबसे अधिक प्रभाव पड़ेगा। यही कारण है कि प्रमुख कॉरपोरेट डिफॉल्ट्स (जैसा कि चीन के एवरग्रांडे के साथ हुआ) के बारे में खबरें सबसे अधिक सुनने में आएंगी।

एवरग्रांडे का उदाहरण लेते हैं। यह आर्थिक एकीकरण के स्तर और निवेशकों के डर को सबसे अच्छा दर्शाता है। सितंबर में, बाजार सहभागियों ने चीन के सबसे बड़े रियल एस्टेट डेवलपर एवरग्रांडे पर ध्यान आकर्षित किया। कंपनी पर 305 अरब डॉलर का कर्ज था, लेकिन इसके पास पैसा नहीं था। ऐसा लगता है कि यूरोपीय बाजारों का इससे कोई लेना-देना नहीं है।

सर्वप्रथम, सभी ने तुरंत 2008 में लेहमैन ब्रदर्स के दिवालिया होने और इसके बाद क्या हुआ था, के साथ एक समरूपता निर्माण किया। सबप्राइम मॉर्गेज का संकट अभी कम नहीं हुआ है, और एवरग्रांडे, जैसा कि किस्मत से, एक रियल एस्टेट दिग्गज है। दूसरे, सभी को याद था कि अमेरिकी हेज फंड ब्लैकरॉक इस चीनी कंपनी का सबसे बड़ा ऋणदाता है। एवरग्रांडे पर करीब 400 मिलियन डॉलर का बकाया है। चीनी प्रॉपर्टी दिग्गज कंपनी का स्विस UBS समूह को 275 मिलियन डॉलर, ब्रिटिश HSBC को लगभग 200 मिलियन डॉलर और एशमोर समूह को 430 मिलियन डॉलर का बकाया है। तीसरा, मुख्य कारणों में से एक यह है कि बाजार नकारात्मक समाचारों के प्रति संवेदनशील हैं, जो कि अब आर्थिक समस्या से अधिक मनोवैज्ञानिक समस्या है।

इसलिए, हम यह निष्कर्ष निकाल सकते हैं कि बाजार अब वस्तुत: किसी भी चीज़ पर तीखी प्रतिक्रिया देगा। इसे समझते हुए, केंद्रीय बैंक और उनके प्रमुख हर संभव तरीके से इस प्रहार को न्यून करने का प्रयास करेंगे, जो हमें दूसरे संभावित परिदृश्य के बारे में सोचने पर मजबूर करता है।

रजिस्टर Olymp Trade और निशुल्क $ 10,000 प्राप्त करें Newbies के लिए $ 10,000 मुफ्त पाएं

परिदृश्य 2. क्रमिक छंटाई (ड्रॉडाउन)

केंद्रीय बैंक प्रमुखों की बयानबाजी पर ध्यान दें। संक्षेप में वे ये कह रहे हैं:

– क्या महंगाई दर बढ़ रही है?

– हाँ, बढ़ रही है।

– क्या बेरोजगारी दर घट रही है?

– हाँ, घट रही है।

– क्या अब समय आ गया है कि हम लिक्विडिटी (नकद) का इंजेक्शन करना बंद कर दें?

– यह कहना कठिन है। शायद करना चाहिए।

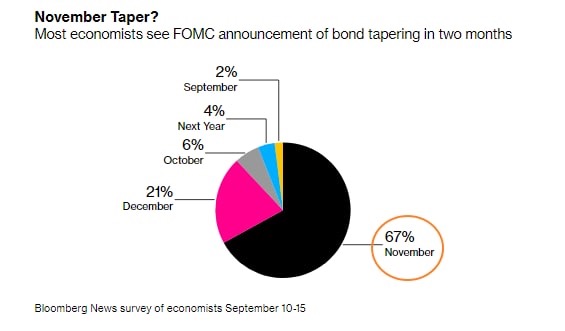

इस सवाल का कोई निश्चित जवाब नहीं है कि कब टेपरिंग शुरू होगी और एक सख्त नीति के लिए परिवर्तन शुरू होता है। हालाँकि, हम निश्चित रूप से कह सकते हैं कि मौद्रिक अधिकारियों की बयानबाजी धीरे-धीरे प्रतिबंधात्मक होती जा रही है।

दीर्घकाल में मौद्रिक नीति के सख्त होने के बारे में विश्लेषणात्मक एजेंसियां भविष्यवाणियां करती थीं। आज अधिक से अधिक विशेषज्ञों का कहना है कि अगले छह महीने से एक साल में सख्ती शुरू हो जाएगी। CNBC, BBG और RTRS द्वारा किए गए सर्वेक्षणों के अनुसार, फेड नवंबर की बैठक में अपने आपातकालीन स्टिमुलस उपायों पर लगाम लगाने की शुरुआत का संकेत देगा।

इस प्रकार फेड और अन्य केंद्रीय बैंक बाजारों की क्रमिक छंटाई को कार्यान्वित करने की कोशिश कर रहे हैं, जिसे 20-25 प्रतिशत का “तकनीकी सुधार” कहा जा सकता है। इस तरह के सुधार से दो प्रमुख समस्याओं का समाधान होगा:

- यह बाजार के अधिक-गरम (ओवरहीटिंग) होने को न्यून करने में मदद कर सकता है – वर्ष की पहली छमाही के अंत में, अमेरिकी GDP पूंजी-उत्पादन अनुपात (बाजार पूंजीकरण का अनुपात नॉमिनल GDP के लिए) लगभग 200% है। इसी तरह की परिस्थिति अन्य सभी विकसित अर्थव्यवस्थाओं में देखी गई है।

- खपत को बनाए रखना। स्मरण रहे कि लगभग 60% अमेरिकी परिवार 401 (K) कार्यक्रम के सदस्य हैं। यानी वे रिटायरमेंट प्लान के जरिए शेयर बाजार में निवेश कर रहे हैं। इस लिए, वर्ष 2008 के परिदृश्य की पुनरावृत्ति फेड के लिए सबसे अच्छा विकल्प नहीं है।

ड्राडाउन (छंटाई) जितना संभव हो उतना सहज होना चाहिए, और आदर्श विकल्प इसके बिना पूरी तरह से किया जाना होगा।

रजिस्टर Olymp Trade और निशुल्क $ 10,000 प्राप्त करें Newbies के लिए $ 10,000 मुफ्त पाएं

परिदृश्य 3. आशावादी दृष्टिकोण

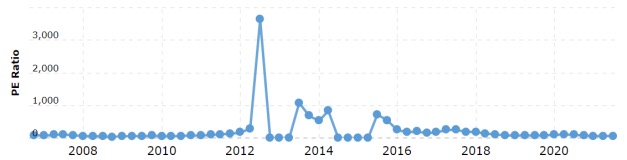

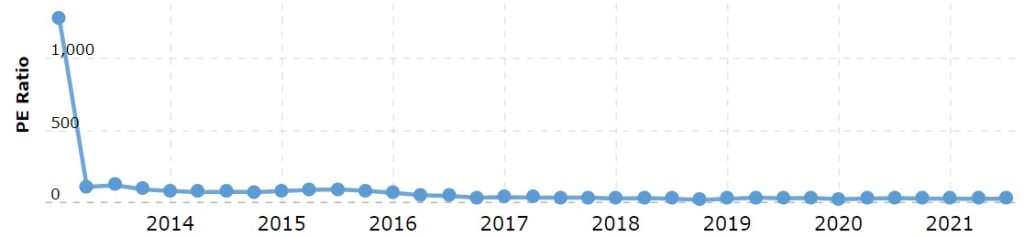

इस परिदृश्य के समर्थकों के अपने स्वयं के वजनदार तर्क भी हैं। आइए FAANG स्टॉक के साथ स्थिति पर एक नजर डालते हैं। Facebook, Apple, Amazon, Netflix और Google का औसत P/E अनुपात 41.46 है, जिसका अर्थ है कि इन प्रतिभूतियों के लिए भुगतान अवधि औसतन 40 वर्ष से अधिक है। बहरहाल, दिलचस्प बात यह है कि इन सभी कंपनियों का P/E अनुपात पिछले पांच वर्षों में अपेक्षाकृत अधिक बना हुआ है।

जैसा कि आप देख सकते हैं, केवल Apple का P/E अपने चरम मूल्यों के करीब है। अन्य अमेरिकी दिग्गजों को ऐसी कोई समस्या नहीं है।

यह नियम की पुष्टि करता है कि विकसित कंपनियों के प्रमुख स्टॉक गुणक P/E अनुपात काफी अधिक होने के सम्बन्ध में कुछ उल्लेखनीय नहीं है। नतीजतन, आशावादी परिदृश्य के समर्थकों का कहना है कि बाजार का अति-गरम (ओवरहीटिंग) एक मिथक के अलावा और कुछ नहीं है। इसके अलावा, एक राय है कि बड़े बाजार सहभागी जानबूझकर अपने पोर्टफोलियो में “सस्ते” शेयरों को जोड़ने के लिए एक नकारात्मक बाह्य पृष्ठभूमि बनाते हैं।

निष्कर्ष

सभी तीन परिदृश्यों के अस्तित्व में आने की सम्भावना है, और यह आपको तय करना है कि आपको किसका उपयोग करना चाहिए। सहज ज्ञान (कॉमन सेंस) कहता है कि पहला और दूसरा परिदृश्य होने की अधिक संभावना है क्योंकि संकट हमेशा अवसर का समय होता है, और एक गहरा संकट (परिदृश्य 1) वृहत अवसर का समय होगा।

शेयर बाजार में 40-50% की गिरावट आपके पोर्टफोलियो में सस्ती प्रतिभूतियों को जोड़ने और प्रतिबंधात्मक मौद्रिक दौर समाप्त होने के बाद एक उल्लेख्य लाभ कमाने का अवसर प्रदान करेगी। केवल महत्वपूर्ण बात यह है कि जब आपको आवश्यकता होगी तब हाथ में नकदी उपलब्ध हो। Olymp Trade प्लेटफॉर्म उन लोगों को अपना Stock Price Trade मोड प्रदान करता है जो पोजीशन खोलने के लिए बिना शुल्क का भुगतान किए सस्ती प्रतिभूतियों में निवेश करना चाहते हैं।