![]() English

English ![]() हिन्दी

हिन्दी ![]() Indonesia

Indonesia ![]() Português

Português ![]() Tiếng Việt

Tiếng Việt ![]() العربية

العربية ![]() ไทย

ไทย

Belum ada kesepahaman bersama tentang arah ekonomi global di masa depan. Ada beberapa pandangan berbeda tentangnya. Kenaikan inflasi akan membuat berbagai bank sentral mengurangi program bantuan moneter, yang jelas akan memengaruhi kutipan harga. Mari meninjau situasi ini dan membicarakan masa depan jangka pendek pasar finansial global.

Pandangan dari berbagai lembaga analisis dan pakar independen bisa dijabarkan menjadi beberapa skenario yang mungkin terjadi di pasar keuangan dalam beberapa tahun mendatang:

- Kiamat: pasar akan segera berakhir dalam sebuah kemerosotan. Bagi pasar AS, ini akan berarti penurunan sebesar 40% atau 50%. Sama seperti ketika Dow Jones Industrial Average kehilangan nilainya sepanjang penurunan pasar saham tahun 2000 dan krisis finansial 2007-2008.

- Penurunan bertahap: berbagai indeks utama akan turun secara bertahap mulai 20% sampai 30% dan akan naik kembali.

- Skenario optimistis: pasar akan terus naik tanpa koreksi signifikan.

Masing-masing sudut pandang didukung oleh berbagai argumen kuat, baik yang mendukung dan sebaliknya. Di artikel ini, kami akan membahasnya secara mendetail dan mencoba mencari tahu mengapa dua skenario pertama cenderung terjadi daripada yang ketiga.

Daftarkan Olymp Trade Hari Ini dan Dapatkan Gratis $10.000 Dapatkan $ 10.000 gratis untuk pemula

Skenario 1. Kiamat

Gelagat koreksi yang lebih dalam sudah terlihat. Koreksi bisa mengurangi nilai indeks negara-negara maju 40-50%. Indeks berbagai negara berkembang biasanya akan kehilangan nilai sampai 80%. Mengapa hal ini bisa terjadi? Penyebabnya cukup sederhana: skenario ini bisa menjadi kenyataan bila sejumlah bank sentral negara maju menolak memperpanjang bantuan ekonomi yang penting selama pandemi.

George Cooper, seorang ahli ekonomi, sudah melakukan pekerjaan sempurna yaitu menjelaskan tentang bagaimana ekonomi dikelola dalam bukunya: “The Origin of Financial Crises.” Di buku ini dia menjelaskan proses penggunaan Eurofighter Typhoon sebagai contoh. Eurofighter Typhoon adalah pesawat tempur sengaja didesain agar tidak stabil secara aerodinamis.

Pesawat ini bisa berbalik arah dengan cepat. Namun hal ini mengakibatkan kesulitan tertentu untuk mengendalikan sistem elektronik pesawat, sehingga sistem elektronik terus menerus menyesuaikan latar kontrolnya (terus menerus adalah fokus di sini). Kebijakan ekonomi terus menerus disesuaikan dengan cara yang sama untuk mengendalikan “terbangnya” ekonomi. .

Selama tahun krisis 2019, ada pergeseran nyata proses ekonomi dari yang seharusnya. Pandemi mengganggu rantai pasok, berujung pada berkurangnya konsumsi dan peningkatan tajam pengangguran.

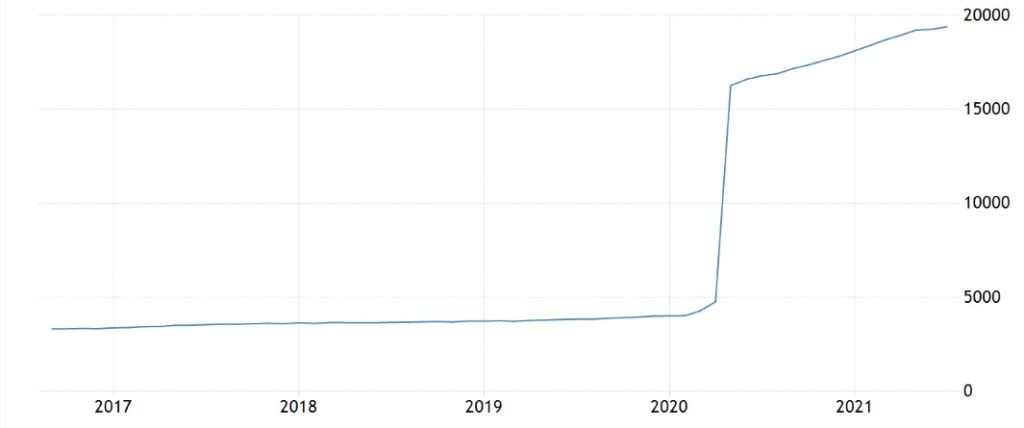

Sebagian besar bank sentral melakukan hal yang sama sesuai situasi itu: mereka mencetak uang. Mereka menurunkan suku bunga dan mengalirkan uang ke dalam pasar melalui program Quantitative Easing (QE).

Suntikan uang tunai tambahan membantu perusahaan bertahan dan mencegah mereka bangkrut. Pasar yang semestinya hancur juga berhasil bertahan. Semua ada batasnya – tingkat inflasi di sebagian besar negara semakin tinggi, yang berarti pesawat ekonomi harus disesuaikan. Yaitu proses suntikan uang murah ke pasar harus dihentikan. Sebagai konsekuensinya, bank sentral harus mengurangi program QE dan menaikkan suku bunga yang akan menimbulkan berbagai implikasi sebagai berikut:

- Peningkatan imbal hasil obligasi pemerintah.

- Kehancuran pasar saham.

- Kenaikan USD.

- Kenaikan harga emas.

Terkait pasar saham yang dikhawatirkan adalah, perusahaan dengan beban utang tinggi dan berinvestasi cukup besar di perusahaan dengan leverage tinggi akan terpukul sangat kerasl. Inilah sebabnya berita tentang gagal bayar perusahaan besar (seperti yang terjadi dengan Evergrande China) akan terasa dampaknya.

Misalnya, Evergrande. Ini mengilustrasikan dengan sangat jelas tingkat integrasi ekonomi dan ketakutan para investor. September lalu, para pelaku pasar memperhatikan Evergrande, pengembang real estate terbesar di China. Perusahaan tersebut mengakumulasi utang $305 biliun, tetapi tidak punya uang. Seakan-akan pasar Eropa tidak berkaitan dengan masalah ini.

Pertama-tama, siapa pun segera menarik analogi dengan kebangkrutan Lehman Brothers pada 2008 dan apa yang menyebabkannya. Kerugian akibat krisis hipotek subprima (subprime mortgage) belum mereda. Sedangkan Evergrande, kebetulan raksasa real estate. Kedua, semua orang ingat bahwa pengelola dana investasi global BlackRock AS adalah pemberi pinjaman terbesar bagi perusahaan itu. Evergrande berutang sekitar 400 juta dolar kepada BlackRock.

Raksasa properti China itu juga berutang 275 juta dolar kepada Grup UBS Swiss, sekitar 200 juta dolar kepada HSBC Inggris, dan 430 juta dolar kepada grup Ashmore. Ketiga, salah satu alasan utamanya adalah pasar rentan terhadap berita negatif yang saat ini lebih merupakan masalah psikologis dibanding ekonomi.

Daftarkan Olymp Trade Hari Ini dan Dapatkan Gratis $10.000 Dapatkan $ 10.000 gratis untuk pemula

Oleh karena itu, kita dapat menyimpulkan bahwa pasar saat ini akan bereaksi sangat tajam terhadap apa pun dalam makna yang sesungguhnya. Dengan mempertimbangkan hal ini, maka bank sentral dan pimpinan mereka akan mencoba melunakkan dampak dengan berbagai cara yang bisa dilakukan. Sehingga kami berpikir tentang skenario kedua.

Skenario 2. Penurunan Bertahap

Perhatikan retorika para pimpinan berbagai bank sentral. Secara garis besar, inilah yang mereka katakan:

– Apakah tingkat inflasi bertambah?

– Ya.

– Apakah tingkat pengangguran menurun?

– Ya.

– Apakah sudah saatnya kita berhenti menyuntikkan likuiditas?

– Sulit untuk mengatakannya. Mungkin sudah saatnya.

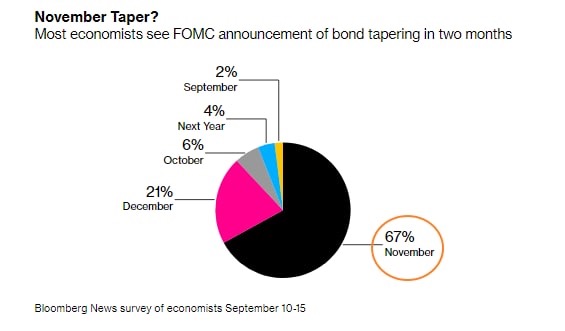

Tidak ada jawaban pasti atas pertanyaan kapan tapering dan transisi menuju kebijakan yang lebih ketat dimulai. Namun, kita dapat mengatakan dengan pasti bahwa retorika otoritas moneter menjadi restriktif secara bertahap. .

Berbagai lembaga analitika dimanfaatkan untuk membuat prediksi tentang pengetatan kebijakan moneter dalam jangka panjang. Saat ini, semakin banyak pakar yang mengatakan pengetatan akan dimulai dalam enam bulan hingga satu tahun ke depan. Menurut sejumlah survei yang dilakukan oleh CNBC, BBG, dan RTRS, The Fed seharusnya telah mengisyaratkan dimulainya pembatasan bantuan darurat pada pertemuan November mendatang.

Beginilah cara The Fed dan bank sentral lainnya mencoba mengatur penurunan pasar secara bertahap, yang bisa disebut ‘koreksi teknis’ sebesar 20-25%. Koreksi tersebut akan memecahkan dua masalah utama:

- Penurunan ini dapat membantu meredakan pasar yang terlalu panas — di akhir paruh pertama tahun ini, rasio modal-hasil PDB AS (rasio kapitalisasi pasar terhadap PDB nominal) adalah sekitar 200%. Situasi serupa terlihat di berbagai negara maju lainnya.

- Mempertahankan konsumsi. Ingatlah bahwa sekitar 60% rumah tangga AS adalah anggota program 401(K). Artinya, mereka berinvestasi di pasar saham melalui rencana pensiun. Dengan demikian, pengulangan skenario 2008 bukanlah pilihan terbaik bagi The Fed.

Penurunan harus dilakukan sehalus mungkin, dan pilihan idealnya adalah melakukannya tanpa penurunan sama sekali.

Daftarkan Olymp Trade Hari Ini dan Dapatkan Gratis $10.000 Dapatkan $ 10.000 gratis untuk pemula

Skenario 3. Pandangan Optimistis

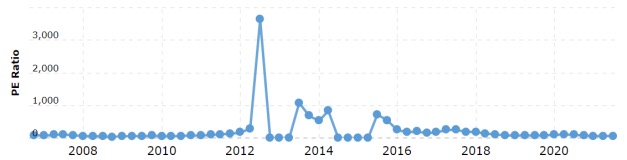

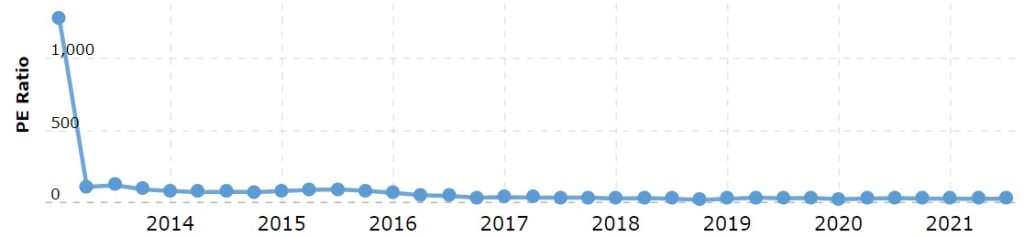

Para pendukung skenario ini juga memiliki argumen mereka sendiri yang agak berbobot. Mari kita lihat situasi pada saham FAANG. Rasio P/E rata-rata Facebook, Apple, Amazon, Netflix, dan Google adalah 41,46, yang berarti periode pengembalian sekuritas ini rata-rata melebihi 40 tahun. Namun, hal yang menarik adalah rasio P/E dari hampir semua perusahaan ini tetap relatif tinggi selama lima tahun terakhir.

Seperti yang Anda lihat, hanya P/E Apple yang mendekati nilai terbesarnya. Raksasa AS lainnya tidak memiliki masalah itu.

Pandangan ini menegaskan aturan bahwa tidak ada yang istimewa tentang tingginya kenaikan rasio P/E pengganda saham utama sejumlah perusahaan. Akibatnya, para pendukung skenario optimis ini berpendapat bahwa pasar terlalu panas hanyalah mitos. Terlebih lagi, ada pemikiran bahwa para pelaku pasar besar sengaja menciptakan latar belakang eksternal negatif untuk memperbanyak berbagai saham ‘murah’ ke dalam portofolio mereka.

Kesimpulan

Ketiga skenario tersebut berhak eksis. Saatnya bagi Anda memutuskan mana yang harus digunakan. Akal sehat mengatakan bahwa skenario pertama dan kedua akan cenderung terjadi karena krisis selalu menjadi peluang. Krisis gawat (skenario 1) adalah saat bagi peluang besar.

Penurunan pasar saham sebesar 40-50% akan menjadi sebuah peluang untuk memperbanyak sekuritas yang lebih murah dalam portofolio Anda dan menghasilkan keuntungan lumayan setelah siklus moneter restriktif berakhir. Satu-satunya hal terpenting adalah memiliki uang tunai ketika Anda membutuhkannya. Platform Olymp Trade menawarkan mode Stock Price Trade (Perdagangan Harga Saham) kepada mereka yang ingin berinvestasi sekuritas murah tanpa membayar biaya pembukaan posisi.

![]() English

English ![]() हिन्दी

हिन्दी ![]() Indonesia

Indonesia ![]() Português

Português ![]() Tiếng Việt

Tiếng Việt ![]() العربية

العربية ![]() ไทย

ไทย

Peringatan risiko: Transaksi yang ditawarkan oleh Olymp Trade ini hanya dapat dilakukan oleh orang dewasa yang berkompeten secara penuh. Transaksi menggunakan instrumen keuangan yang ditawarkan di Olymp Trade ini melibatkan risiko yang tinggi. Oleh karena itu, trading dapat sangat berisiko. Jika Anda melakukan Transaksi dengan instrumen keuangan yang ditawarkan di Olymp Trade ini, Anda mungkin mengalami kerugian besar dan bahkan kehilangan seluruh dana di akun Anda. Sebelum Anda memutuskan untuk memulai Transaksi dengan instrumen keuangan yang ditawarkan di Olymp Trade ini, Anda harus meninjau Perjanjian Layanan dan informasi Pengungkapan Risiko. Olymp Trade ini dimiliki dan dikelola oleh Saledo Global LLC; pendaftaran: 227 LLC 2019; terdaftar di: First Floor, First St. Vincent Bank Ltd Building, P. O Box 1574, James Street, Kingstown, St. Vincent & the Grenadines.

Peringatan risiko: Transaksi yang ditawarkan oleh Olymp Trade ini hanya dapat dilakukan oleh orang dewasa yang berkompeten secara penuh. Transaksi menggunakan instrumen keuangan yang ditawarkan di Olymp Trade ini melibatkan risiko yang tinggi. Oleh karena itu, trading dapat sangat berisiko. Jika Anda melakukan Transaksi dengan instrumen keuangan yang ditawarkan di Olymp Trade ini, Anda mungkin mengalami kerugian besar dan bahkan kehilangan seluruh dana di akun Anda. Sebelum Anda memutuskan untuk memulai Transaksi dengan instrumen keuangan yang ditawarkan di Olymp Trade ini, Anda harus meninjau Perjanjian Layanan dan informasi Pengungkapan Risiko. Olymp Trade ini dimiliki dan dikelola oleh Saledo Global LLC; pendaftaran: 227 LLC 2019; terdaftar di: First Floor, First St. Vincent Bank Ltd Building, P. O Box 1574, James Street, Kingstown, St. Vincent & the Grenadines.