![]() English

English ![]() हिन्दी

हिन्दी ![]() Indonesia

Indonesia ![]() Português

Português ![]() Tiếng Việt

Tiếng Việt ![]() العربية

العربية ![]() ไทย

ไทย

ขณะนี้ยังไม่มีความเห็นพ้องกันว่าทิศทางของเศรษฐกิจโลกในอนาคตจะเป็นอย่างไร มีการให้บทวิเคราะห์มุมมองบางประการในเรื่องนี้ ภาวะเงินเฟ้อที่สูงขึ้นจะทำให้ธนาคารกลางต่าง ๆ ต้องจำกัดมาตรการกระตุ้นทางการเงินไม่ช้าก็เร็ว ซึ่งแน่นอนว่าจะส่งผลต่อราคา เราจะมาดูรายละเอียดสถานการณ์และพูดคุยเกี่ยวกับอนาคตระยะสั้นของตลาดการเงินโลก

สถาบันการวิเคราะห์และผู้เชี่ยวชาญอิสระจากหลายแห่งให้มุมมองไว้อย่างหลากหลาย ซึ่งสามารถสรุปเป็นสถานการณ์ที่เป็นไปได้สำหรับตลาดการเงินในอีกไม่กี่ปีข้างหน้าดังนี้:

- วันสิ้นโลก: อีกไม่นานตลาดจะตกอยู่ในภาวะขาดทุนสะสม สำหรับสหรัฐฯ แล้วนี่จะเป็นช่วงที่ตลาดทรุดตัว 40% หรือ 50% ซึ่งเป็นในลักษณะเดียวกันกับเมื่อดัชนี Dow Jones Industrial Average ดิ่งลงในช่วงตลาดหุ้นทรุดตัวเมื่อช่วงปี 2000s และวิกฤติการเงินช่วงปี 2007-2008

- การทรุดตัวอย่างช้า ๆ: ดัชนีหลักทรัพย์หลักจะค่อย ๆ ปรับลงจาก 20% เป็น 30% และจึงจะเริ่มเติบโตขึ้นอีกครั้ง

- สถานการณ์ในทางบวก: ตลาดจะเติบโตอย่างต่อเนื่องโดยไม่มีการปรับฐานที่สำคัญใด ๆ

แต่ละมุมมองเหล่านี้ล้วนมีเหตุผลสนับสนุนและคัดค้านอย่างมีน้ำหนัก ในบทความฉบับนี้ เราจะมาพูดคุยในรายละเอียดและพยายามหาคำตอบว่าทำไมสถานการณ์สองแบบแรกมีแนวโน้มจะเกิดขึ้นมากกว่าสถานการณ์ที่สาม

สถานการณ์ที่ 1 วันสิ้นโลก

เงื่อนไขที่จะทำให้เกิดการปรับฐานครั้งรุนแรงเกิดขึ้นแล้ว การปรับฐานครั้งนี้อาจส่งผลให้มูลค่าดัชนีของประเทศพัฒนาแล้วลดลง 40-50% ดัชนีของประเทศกำลังพัฒนาจะสูญเสียมูลค่าสูงสุด 80% ทำไมอาจเกิดขึ้น? ง่าย ๆ เลย: สถานการณ์นี้อาจเป็นจริงได้ หากธนาคารกลางของประเทศพัฒนาแล้วปฏิเสธที่จะใช้มาตรการสนับสนุนทางเศรษฐกิจต่อไปซึ่งมีความจำเป็นในช่วงภาวะการแพร่ระบาดของไวรัส

ลงทะเบียนบัญชี Olymp Trade และรับ $10,000 รับ $10,000 สำหรับมือใหม่

นายจอร์จ คูเปอร์ นักเศรษฐศาสตร์ได้ทำผลงานที่ยอดเยี่ยมในการชี้ให้เห็นว่า เศรษฐกิจได้รับการกำกับดูแลอย่างไรในหนังสือของเขาเรื่อง “The Origin of Financial Crises.” ในหนังสือเล่มนี้ เขาได้อธิบายถึงกระบวนการที่เรียกว่า Eurofighter Typhoon เป็นตัวอย่าง Eurofighter Typhoon คือเครื่องบินรบซึ่งได้รับการออกแบบมาให้เคลื่อนไหวในอากาศอย่างไม่มั่นคงโดยตั้งใจ และระบบไฟฟ้าของเครื่องบินรบลำนี้มักจะคอยปรับแผงควบคุมอย่างต่อเนื่อง (คำว่าต่อเนื่องเป็นกุญแจสำคัญในที่นี้) นโยบายทางเศรษฐก็มีการปรับเปลี่ยนอย่างต่อเนื่องในลักษณะเดียวกันเพื่อควบคุม “เที่ยวบิน” ของเศรษฐกิจ

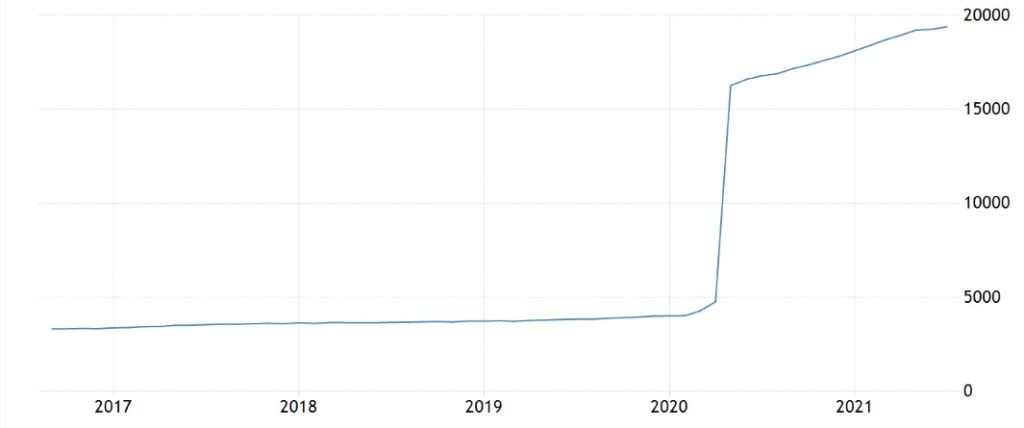

ในช่วงวิกฤติปี 2019 มีการหันเหรูปแบบการดำเนินนโยบายเศรษฐกิจออกไปจากมาตรฐานอย่างมีนัยสำคัญ ภาวะการแพร่ระบาดส่งผลกระทบต่อห่วงโซ่อุปทาน ทำให้การบริโภคลดลง และอัตราว่างงานสูงขึ้นเป็นอย่างมาก ธนาคารกลางส่วนใหญ่ดำเนินการในแบบเดียวกันเพื่อแก้ไขสถานการณ์ ธนาคารเหล่านี้เริ่มพิมพ์ธนบัตร ปรับลดอัตราดอกเบี้ย และอัดฉีดเงินเข้าสู่ตลาดผ่านมาตรการผ่อนคลายเชิงปริมาณ (QE)

การอัดฉีดเงินสดเพิ่มเติมช่วยให้หลายบริษัทอยู่รอดได้ และหลีกเลี่ยงไม่ให้ธุรกิจต่าง ๆ ล้มละลาย ตลาดที่ควรจะทรุดตัวลงก็ไปต่อได้ แต่ทุกอย่างล้วนมีข้อจำกัด กล่าวคือ อัตราเงินเฟ้อในประเทศส่วนใหญ่ปรับตัวสูงขึ้น ซึ่งหมายความว่าเครื่องบินลำเศรษฐกิจนี้จะต้องถูกควบคุมอีกครั้ง โดยการยุติการอัดฉีดเงินเข้าสู่ตลาด ดังนั้น ธนาคารกลางต่าง ๆ จะต้องจำกัดมาตรการ QE และขึ้นอัตราดอกเบี้ยอันจะนำไปสู่ผลที่ตามมาดังนี้:

- ผลตอบแทนของพันธบัตรรัฐบาลสูงขึ้น

- ตลาดหุ้นทรุดตัว

- ดอลลาร์แข็งค่า

- ราคาทองคำสูงขึ้น

ในส่วนตลาดหุ้นนั้น บริษัทหลายแห่งที่มีภาระหนี้สินสูงและมีการถือหุ้นเป็นส่วนมากในบริษัทที่มีอัตราหนี้ต่อหุ้นสูงจะเป็นกลุ่มที่ได้รับผลกระทบหนักที่สุด นี่เป็นสาเหตุว่าทำไมการผิดนัดชำระหนี้ของบริษัทขนาดใหญ่ (อย่างที่เกิดขึ้นกับ Evergrande ของจีน) จะก่อให้เกิดความเสียหายหนักที่สุด

บริษัท Evergrande ชี้ให้เห็นเป็นตัวอย่างที่ดีเกี่ยวกับระดับความสัมพันธ์ทางเศรษฐกิจและความกลัวของนักลงทุน ในเดือนกันยายน ผู้เล่นในตลาดให้ความสนใจกับบริษัท Evergrande ซึ่งเป็นบริษัทนักพัฒนาในภาคอสังหาริมทรัพย์ขนาดใหญ่ที่สุดของจีน บริษัทนี้มีภาระหนี้สินสะสมถึง $305 พันล้านดอลลาร์ แต่ไม่มีเงินสด และอาจดูเหมือนว่าตลาดยุโรปไม่น่าจะมีความเกี่ยวข้องกับเรื่องนี้

ในอันดับแรก ทุกคนเริ่มพูดถึงเหตุการณ์ล้มละลายของเครือบริษัท Lehman Brothers ในปี 2008 และสิ่งที่มันนำไปสู่ในตอนท้าย ความเจ็บปวดของวิกฤติสินเชื่อจำนองยังไม่บรรเทาดี และ Evergrande ก็เป็นบริษัทยักษ์ใหญ่ด้านอสังหาริมทรัพย์เช่นกัน ประการที่สอง ทุกคนนึกถึงกองทุนเฮดจ์ฟันของสหรัฐฯ BlackRock ซึ่งเป็นกองทุนที่ให้สินเชื่อรายใหญ่ที่สุดของบริษัทจีนรายนี้ Evergrande ติดเงินกว่า $400 พันล้านดอลลาร์กับกองทุนนี้ และยังเป็นหนี้อีก $275 ล้านดอลลาร์กับ Swiss UBS Group อีก $200 ล้านกับ HSBC ของอังกฤษ และอีก $430 กับ Ashmore ประการที่สาม หนึ่งในสาเหตุหลักก็คือ ตลาดนั้นมีความอ่อนไหวกับข่าวลบ ซึ่งเป็นปัญหาในทางจิตวิทยามากกว่าปัญหาทางเศรษฐกิจ

ดังนั้น เราจึงสรุปได้ว่าขณะนี้ตลาดจะตอบสนองอย่างรุนแรงเป็นพิเศษต่อเรื่องใด ๆ ก็ตาม เมื่อเราเข้าใจสถานการณ์นี้ ธนาคารกลางและผู้บริหารจะพยายามที่จะลดแรงสะเทือนให้ได้มากที่สุดโดยใช้ทุกวิถีทาง จึงทำให้เรานึกถึงสถานการณ์ที่เป็นไปได้ประการที่สอง

ลงทะเบียนบัญชี Olymp Trade และรับ $10,000 รับ $10,000 สำหรับมือใหม่

สถานการณ์ที่ 2 ตลาดค่อย ๆ ทรุดตัว

จงให้ความสนใจกับท่าทีของผู้บริหารธนาคารกลาง โดยนัยแล้ว พวกเขาจะใช้คำพูดดังนี้:

– อัตราเงินเฟ้อสูงขึ้นหรือไม่?

– ใช่ สูงขึ้น

– อัตราว่างงานลดลงหรือไม่?

– ใช่ ลดลง

– ถึงเวลาที่เราต้องหยุดอัดฉีดเงินสภาพคล่องแล้วหรือยัง?

– บอกได้ยาก แต่อาจจะใช่

ขณะนี้ไม่มีคำตอบที่แน่ชัดสำหรับคำถามว่าจะต้องเริ่มจำกัดมาตรการต่าง ๆ และปรับเปลี่ยนไปใช้นโยบายที่เข้มงวดมากขึ้นเมื่อใด แต่เราบอกได้ด้วยความแน่นอนว่าท่าทีของเหล่าธนาคารกลางเริ่มค่อย ๆ เข้มงวดมากขึ้น

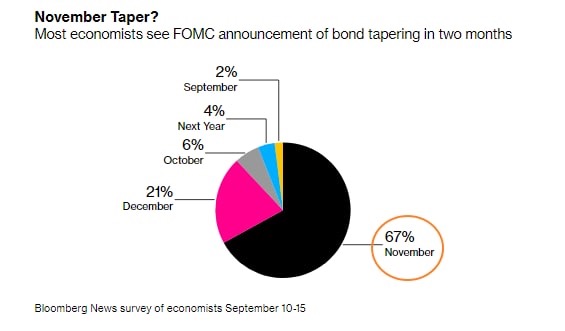

สถาบันวิเคราะห์หลายแห่งพยายามที่จะคาดการณ์เกี่ยวกับการจำกัดนโยบายทางการเงินในระยะยาว ในขณะนี้มีผู้เชี่ยวชาญหลายคนมากขึ้นที่กล่าวว่า นโยบายแบบรัดเข็มขัดจะเริ่มขึ้นในช่วงหกเดือนจนถึงหนึ่งปีข้างหน้า ผลสำรวจจาก CNBC, BBG และ RTRS ชี้ว่า ธนาคารเฟดจะให้สัญญาณแล้วว่าจะมีการจำกัดมาตรการกระตุ้นเศรษฐกิจแบบฉุกเฉินในที่ประชุมเดือนพฤศจิกายน

นี่คือวิธีที่ธนาคารเฟดและธนาคารกลางอื่น ๆ พยายามที่จะควบคุมการทรุดตัวอย่างช้า ๆ ของตลาด ซึ่งสามารถเรียกได้ว่าเป็น “การปรับฐานทางเทคนิค” ที่ 20-25 เปอร์เซ็นต์ การปรับฐานดังกล่าวจะช่วยแก้ไขปัญหาหลักสองประการ ดังนี้:

- ช่วยลดความคุกรุ่นในตลาด (ตลาดแพงเกินไป) ในช่วงปลายครึ่งแรกของปี อัตราส่วน GDP ต่อการผลิต (อัตราส่วนของมูลค่ารวมในตลาดต่อ GDP ที่เป็นตัวเงิน) อยู่ที่ประมาณ 200% สถานการณ์ที่คล้ายกันนี้ปรากฏขึ้นในประเทศเศรษฐกิจพัฒนาแล้วเหมือนกันทุกแห่ง

- ช่วยรักษาระดับการบริโภค อย่าลืมว่า 60% ของครัวเรือนสหรัฐฯ เป็นสมาชิกในโปรแกรม 401(K) กล่าวคือ พวกเขาลงทุนในตลาดหุ้นผ่านแผนเกษียณอายุ ดังนั้น การเกิดขึ้นซ้ำรอยของสถานการณ์ในปี 2008 จะไม่ใช่ทางเลือกที่ดีที่สุดของธนาคารเฟด

ลงทะเบียนบัญชี Olymp Trade และรับ $10,000 รับ $10,000 สำหรับมือใหม่

ภาวะทรุดตัวนี้ควรจะเกิดขึ้นอย่างราบรื่นมากที่สุดเท่าที่เป็นไปได้ และทางเลือกที่ดีที่สุดคือต้องหลีกเลี่ยงมันให้ได้โดยสิ้นเชิง

สถานการณ์ที่ 3 สถานการณ์ในทางบวก

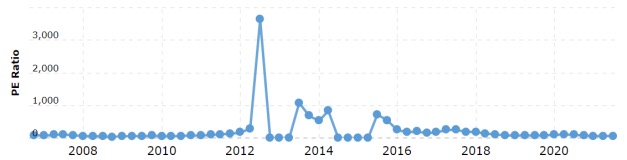

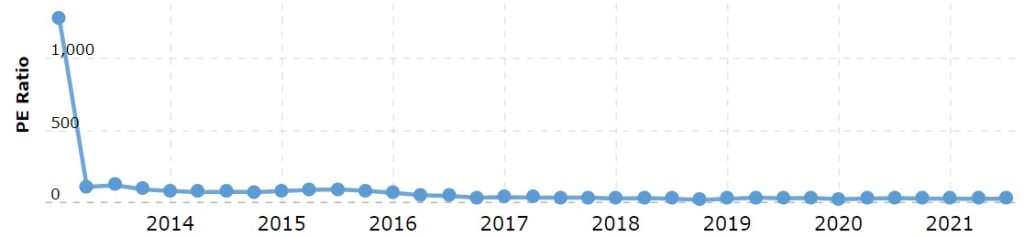

ผู้ที่เห็นด้วยกับสถานการณ์นี้ก็มีข้อโต้แย้งที่มีน้ำหนักเป็นของตนเอง มาดูกันที่สถานการณ์ของหุ้น FAANG ค่า P/E เฉลี่ยของบริษัท Facebook, Apple, Amazon, Netflix, และ Google อยู่ที่ 41.46 ซึ่งหมายความว่า ระยะเวลาในการชำระคืนของหลักทรัพย์เหล่านี้นานกว่า 40 ปีโดยเฉลี่ย แต่จุดที่น่าสนใจก็คือ อัตรา P/E ของเกือบทุกบริษัทเหล่านี้ยังคงตัวในระดับที่ค่อนข้างสูงในช่วงห้าปีที่ผ่านมา

คุณคงพอเห็นได้ว่า มีแค่ค่า P/E ของบริษัท Apple เท่านั้นที่ใกล้เคียงกับระดับสุดโต่ง ในส่วนบริษัทยักษ์ใหญ่ของสหรัฐฯ อื่น ๆ ไม่มีปัญหาดังกล่าว

สิ่งนี้เป็นการยืนยันกฎที่ว่า ไม่มีอะไรพิเศษเกี่ยวกับอัตรา P/E ของบริษัทกลุ่มเติบโตที่สูงเกิน ดังนั้น ผู้ที่เห็นด้วยกับสถานการณ์ในทางบวกนี้จึงมองว่า ตลาดหุ้นแพงเกินไปนั้นเป็นแค่ความเข้าใจผิด ๆ นอกจากนี้ยังมีความเห็นด้วยว่า ผู้เล่นรายใหญ่ในตลาดตั้งใจจะสร้างข่าวนอกตลาดในทางลบเพื่อเพิ่มหุ้น “ราคาถูก” ในพอร์ตของพวกเขา

บทสรุป

ทั้งสามสถานการณ์ล้วนมีเหตุผลเป็นของตนเอง จึงล้วนขึ้นอยู่กับตัวคุณเองว่าจะตัดสินใจใช้ประโยชน์จากแนวโน้มสถานการณ์ใด สามัญสำนึกกล่าวว่า สถานการณ์ที่หนึ่งและสองมีแนวโน้มจะเกิดขึ้นมากกว่าเพราะว่าวิกฤติมักเป็นช่วงเวลาแห่งโอกาส และวิกฤติครั้งรุนแรง (ประการที่ 1) จะเป็นโอกาสที่ดีเยี่ยม

ตลาดหุ้นปรับลดลง 40-50% จะเป็นโอกาสที่ดีในการเพิ่มหุ้นราคาถูกเข้าในพอร์ตของคุณและทำกำไรอันงดงามหลังวัฎจักรทางการเงินผ่านไป สิ่งสำคัญเพียงอย่างเดียวก็คือการถือเงินสดไว้ในมือเมื่อคุณจำเป็นต้องใช้มัน แพลตฟอร์ม Olymp Trade นำเสนอโหมดการเทรด Stock Price Trade สำหรับผู้ที่ต้องการลงทุนในหลักทรัพย์ราคาไม่แพงโดยไม่เสียค่าธรรมเนียมในการเปิดธุรกรรม

![]() English

English ![]() हिन्दी

हिन्दी ![]() Indonesia

Indonesia ![]() Português

Português ![]() Tiếng Việt

Tiếng Việt ![]() العربية

العربية ![]() ไทย

ไทย

คำเตือนเกี่ยวกับความเสี่ยง: ธุรกรรมที่ให้บริการภายใต้Olymp Tradeนี้ สามารถกระทำการได้โดยผู้ที่บรรลุนิติภาวะเท่านั้น การทำธุรกรรมด้วยเครื่องมือทางการเงิน ที่ให้บริการบนOlymp Tradeนี้ มีความเสี่ยงสูง ฉะนั้น การเทรดอาจมีความเสี่ยงสูงเช่นกัน หากคุณทำธุรกรรมด้วยเครื่องมือทางการเงิน ที่ให้บริการบนOlymp Tradeนี้ ขอให้ระลึกว่า คุณอาจได้รับความเสียหายอย่างมาก และอาจสูญเสียเงินทุนทั้งหมดในบัญชี ก่อนที่จะตัดสินใจเริ่มต้นการทำธุรกรรม ด้วยเครื่องมือทางการเงินที่ให้บริการ คุณจำเป็นต้องตรวจสอบข้อตกลงการบริการ และข้อมูลการเปิดเผยความเสี่ยง Olymp Tradeนี้เป็นกรรมสิทธิ์และบริหารงานโดย Saledo Global LLC; หมายเลขทะเบียน: 227 LLC 2019; ซึ่งจดทะเบียนที่: First Floor, First St. Vincent Bank Ltd Building, P. O Box 1574, James Street, Kingstown, St. Vincent & the Grenadines.

คำเตือนเกี่ยวกับความเสี่ยง: ธุรกรรมที่ให้บริการภายใต้Olymp Tradeนี้ สามารถกระทำการได้โดยผู้ที่บรรลุนิติภาวะเท่านั้น การทำธุรกรรมด้วยเครื่องมือทางการเงิน ที่ให้บริการบนOlymp Tradeนี้ มีความเสี่ยงสูง ฉะนั้น การเทรดอาจมีความเสี่ยงสูงเช่นกัน หากคุณทำธุรกรรมด้วยเครื่องมือทางการเงิน ที่ให้บริการบนOlymp Tradeนี้ ขอให้ระลึกว่า คุณอาจได้รับความเสียหายอย่างมาก และอาจสูญเสียเงินทุนทั้งหมดในบัญชี ก่อนที่จะตัดสินใจเริ่มต้นการทำธุรกรรม ด้วยเครื่องมือทางการเงินที่ให้บริการ คุณจำเป็นต้องตรวจสอบข้อตกลงการบริการ และข้อมูลการเปิดเผยความเสี่ยง Olymp Tradeนี้เป็นกรรมสิทธิ์และบริหารงานโดย Saledo Global LLC; หมายเลขทะเบียน: 227 LLC 2019; ซึ่งจดทะเบียนที่: First Floor, First St. Vincent Bank Ltd Building, P. O Box 1574, James Street, Kingstown, St. Vincent & the Grenadines.